Sie bekommen Rechnungen, Sie verschicken Rechnungen. Gehört zum Geschäft dazu. Aber wissen Sie genau, was eine Eingangsrechnung ist? Und kennen Sie alle Arten von Rechnungen, die Sie bekommen können?

In diesem Leitfaden erklären wir alles Wichtige zu Eingangsrechnungen: welche Arten es gibt, was drauf stehen muss, wie Sie mit fehlerhaften Rechnungen umgehen und wie Sie den ganzen Prozess digitalisieren.

Was ist eine Eingangsrechnung?

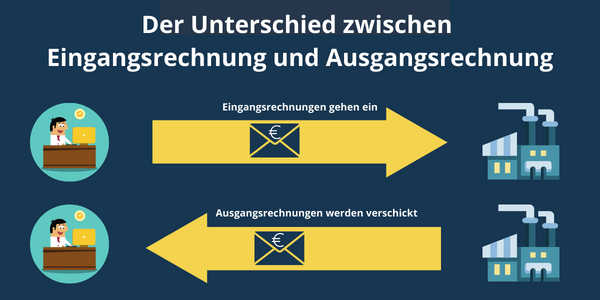

Der Unterschied zwischen Eingangs- und Ausgangsrechnung

Ob eine Rechnung eine Eingangsrechnung oder Ausgangsrechnung ist, hängt davon ab, auf welcher Seite Sie stehen.

Was ist eine Eingangsrechnung?

Eingangsrechnung: Eine Rechnung, die Sie von einem Lieferanten bekommen. Sie haben Waren gekauft oder eine Dienstleistung in Anspruch genommen. Jetzt müssen Sie bezahlen. Sie sind der Schuldner (oder fachlich: Debitor).

Beispiel: Sie bestellen Büromaterial bei einem Großhändler. Der Großhändler schickt Ihnen eine Rechnung über 500 €. Für Sie ist das eine Eingangsrechnung.

Was ist eine Ausgangsrechnung?

Ausgangsrechnung: Eine Rechnung, die Sie an Ihre Kunden schicken. Sie haben eine Leistung erbracht oder Waren geliefert. Jetzt wollen Sie bezahlt werden. Sie sind der Gläubiger (oder fachlich: Kreditor).

Beispiel: Sie sind Webdesigner und erstellen eine Website für einen Kunden. Sie schicken ihm eine Rechnung über 3.000 €. Für Sie ist das eine Ausgangsrechnung. Für Ihren Kunden ist es eine Eingangsrechnung.

Was passiert mit Eingangsrechnungen?

Eingangsrechnungen müssen geprüft und gebucht werden.

Das läuft klassisch so:

- Rechnung kommt per Post oder E-Mail

- Jemand prüft: Stimmt die Rechnung? Haben wir das wirklich bestellt?

- Ein Vorgesetzter gibt die Rechnung frei

- Die Buchhaltung bucht die Rechnung

- Die Rechnung wird bezahlt

- Die Rechnung wird archiviert (mindestens 10 Jahre)

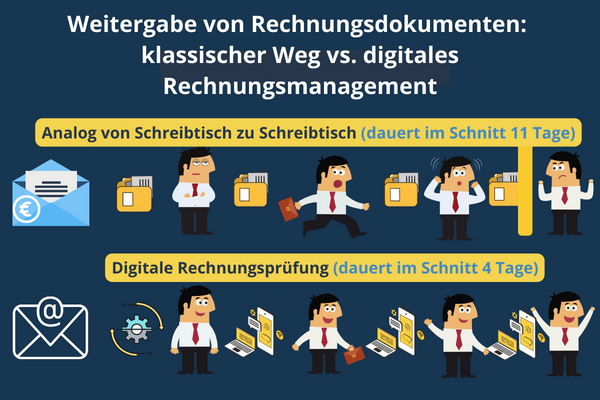

Bei der digitalen Rechnungsverarbeitung läuft das ohne Papier und ohne Unterschriftenmappen von Schreibtisch zu Schreibtisch.

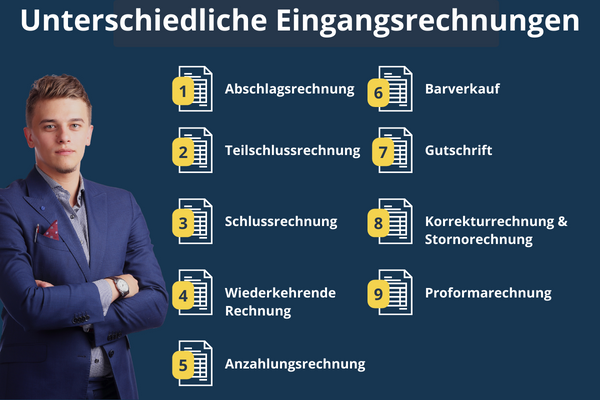

Die verschiedenen Arten von Eingangsrechnungen

Es gibt nicht nur „die Rechnung“. Es gibt verschiedene Arten, je nachdem, wann und wofür sie ausgestellt wird.

Abschlagsrechnung (auch: Akontorechnung)

Was ist eine Abschlagsrechnung?

Eine Rechnung für einen Teil einer Leistung, die noch nicht komplett fertig ist.

Wann kommt sie zum Einsatz?

Bei größeren Projekten, die länger dauern. Der Lieferant will nicht monatelang warten, bis er Geld bekommt. Also rechnet er Teilbeträge ab.

Wichtig: Bei einer Abschlagsrechnung ist nicht genau klar, wie viel Prozent der Arbeit schon erledigt sind. Es ist eine Schätzung oder eine vertraglich vereinbarte Zwischenzahlung.

Beispiel:

Ein Bauunternehmen baut Ihnen ein Lagergebäude. Bauzeit: 8 Monate. Gesamtpreis: 500.000 €.

Das Bauunternehmen stellt Ihnen nicht erst nach 8 Monaten eine Rechnung über 500.000 €. Stattdessen bekommen Sie monatlich eine Abschlagsrechnung:

- Monat 1: Abschlagsrechnung über 50.000 €

- Monat 2: Abschlagsrechnung über 60.000 €

- Monat 3: Abschlagsrechnung über 70.000 €

- usw.

Am Ende kommt die Schlussrechnung. Dort steht: Gesamtbetrag 500.000 € minus bereits gezahlte Abschläge 450.000 € = Restbetrag 50.000 €.

Was muss drauf stehen?

Eine Abschlagsrechnung muss als „Abschlagsrechnung“ gekennzeichnet sein. Es muss klar sein, um welche Abschlagsrechnung es sich handelt (erste, zweite, dritte…). Wenn die Leistung noch nicht komplett erbracht wurde, muss der vereinbarte Lieferzeitpunkt drauf stehen.

Ansonsten gelten die gleichen Pflichtangaben wie bei jeder anderen Rechnung auch.

Teilrechnung (fachlich: Teilschlussrechnung)

Was ist eine Teilrechnung?

Eine Rechnung für einen komplett fertigen Teil einer Gesamtleistung.

Der Unterschied zur Abschlagsrechnung:

Bei der Teilrechnung ist ein abgrenzbarer Teil der Leistung 100% fertig. Bei der Abschlagsrechnung ist die Gesamtleistung noch nicht fertig.

Beispiel:

Sie beauftragen eine Agentur mit 5 verschiedenen Werbekampagnen. Jede Kampagne ist ein eigenständiges Projekt. Die Agentur stellt Ihnen für jede fertige Kampagne eine Teilrechnung:

- Kampagne 1 fertig → Teilrechnung über 10.000 €

- Kampagne 2 fertig → Teilrechnung über 8.000 €

- usw.

Wichtig: Buchhalterisch werden Teilrechnungen wie vollständige Schlussrechnungen behandelt. Jede Teilrechnung ist eine „richtige“ Rechnung. Die Vorsteuer können Sie sofort geltend machen.

Schlussrechnung (auch: Endrechnung)

Was ist eine Schlussrechnung?

Die finale Rechnung, wenn eine Leistung komplett erbracht wurde.

Bei Projekten mit Abschlagsrechnungen:

Die Schlussrechnung enthält den Gesamtbetrag minus alle bereits gezahlten Abschläge. So sehen Sie, was noch zu zahlen ist.

Beispiel: Gesamtbetrag 500.000 € minus Abschläge 450.000 € = Restbetrag 50.000 €.

Bei Projekten ohne Abschlagsrechnungen:

Die Schlussrechnung ist einfach die normale Rechnung am Ende.

Beispiel: Sie lassen Ihre Büroräume renovieren. Nach 3 Wochen ist alles fertig. Sie bekommen eine Rechnung über 15.000 €. Das ist die Schlussrechnung.

Wiederkehrende Rechnung (Abo-Rechnung)

Was ist eine wiederkehrende Rechnung?

Eine Rechnung, die regelmäßig für die gleiche Leistung kommt.

Typische Beispiele:

- Mobilfunkvertrag (monatlich)

- Software-Abonnement (monatlich oder jährlich)

- Wartungsvertrag für Ihre IT-Infrastruktur (quartalsweise)

- Miete für Büroräume (monatlich)

- Zeitschriften-Abo (monatlich)

Wichtig: Die Intervalle können variieren – täglich, wöchentlich, monatlich, vierteljährlich, halbjährlich oder jährlich.

Anzahlungsrechnungen

Was ist eine Anzahlungsrechnung?

Eine Vorfinanzierung, bevor Sie überhaupt eine Leistung bekommen haben.

Der Unterschied zur Abschlagsrechnung:

Bei der Anzahlung haben Sie zum Zeitpunkt der Zahlung noch gar nichts bekommen. Bei der Abschlagsrechnung ist schon ein Teil der Arbeit gemacht.

Beispiel:

Sie bestellen eine Spezialmaschine für Ihre Produktion. Preis: 80.000 €. Der Hersteller will 30% Anzahlung, bevor er mit der Produktion beginnt. Sie bekommen eine Anzahlungsrechnung über 24.000 €.

Die Maschine gibt es erst in 6 Monaten. Aber bezahlen müssen Sie jetzt schon.

Warum verlangen Lieferanten Anzahlungen?

Weil sie in Vorleistung gehen müssen. Material kaufen, Personal bezahlen, Maschinen laufen lassen. Das kostet Geld. Mit der Anzahlung sichern sie sich ab.

Barverkauf

Was ist ein Barverkauf?

Leistung und Bezahlung erfolgen sofort und gleichzeitig. Sie bekommen die Ware, Sie bezahlen bar (oder mit Karte) – fertig.

Typische Beispiele:

- Einkauf im Baumarkt

- Tanken an der Tankstelle

- Mittagessen im Restaurant

Rechnung oder Kassenbon?

In den meisten Fällen bekommen Sie einen Kassenbon. Für die Buchhaltung reicht das oft nicht. Ein Kassenbon muss bestimmte Voraussetzungen erfüllen, um als Rechnung zu gelten.

Wenn der Kassenbon nicht ausreicht:

Fordern Sie eine Quittung oder eine richtige Rechnung an. Die meisten Geschäfte stellen Ihnen auf Nachfrage eine ordentliche Rechnung aus.

Gutschrift

Achtung: Gutschrift ist nicht gleich Gutschrift.

Es gibt zwei Arten:

1. Steuerrechtliche Gutschrift (auch: Gutschriftsverfahren)

Das ist eine „umgekehrte Rechnung“. Normalerweise stellt der Lieferant die Rechnung. Bei der Gutschrift stellen Sie als Kunde die Rechnung selbst.

Wichtig: Die Rechnung muss als „Gutschrift“ bezeichnet werden. Sonst ist es keine.

Beispiel: Sie sind Einzelhändler und verkaufen Waren auf Kommission. Sie erstellen selbst die Abrechnung für den Lieferanten – das ist eine Gutschrift.

2. Kaufmännische Gutschrift (umgangssprachlich)

Umgangssprachlich wird auch eine Erstattung als „Gutschrift“ bezeichnet. Das ist aber steuerrechtlich keine Gutschrift.

Beispiele:

- Sie reklamieren Ware → Lieferant erstattet Ihnen den Betrag

- Sie bekommen einen Bonus am Jahresende

- Ein Ausgleichsbetrag wird verrechnet

Diese Erstattungen werden oft als negative Beträge verbucht. Steuerrechtlich sind es aber Korrekturrechnungen oder Stornorechnungen, keine Gutschriften.

Warum ist der Unterschied wichtig?

Weil die steuerliche Behandlung unterschiedlich ist. Bei einer echten Gutschrift (Gutschriftsverfahren) sind Sie als Empfänger für die Umsatzsteuer verantwortlich. Bei einer Erstattung nicht.

Korrekturrechnung & Stornorechnung

Wann werden sie erstellt?

Wenn eine bereits ausgestellte Rechnung nachträglich korrigiert oder komplett storniert werden muss.

Typische Gründe:

1. Fehlerhafte Rechnungen:

- Falsche Beträge

- Falsche Steuersätze

- Fehlende Pflichtangaben

- Falsche Lieferadresse

2. Nicht erbrachte oder mangelhafte Leistungen:

- Ware wurde nicht geliefert

- Dienstleistung wurde nicht vollständig erbracht

- Ware hatte Mängel und wurde zurückgeschickt

- Eine Werkleistung wurde nicht abgenommen

3. Nachträgliche Änderungen:

- Rabatte, die nachträglich gewährt werden

- Preisnachlässe aufgrund von Reklamationen

- Mengenrabatte am Jahresende

Wichtig für Sie als Rechnungsempfänger:

Wenn Sie eine Stornorechnung oder Korrekturrechnung bekommen, müssen Sie diese als Eingangsrechnung erfassen. Die alte Rechnung muss entsprechend korrigiert oder aus der Buchhaltung entfernt werden.

Proformarechnung

Was ist eine Proformarechnung?

Ein Dokument, das aussieht wie eine Rechnung, aber keine Zahlungsforderung enthält.

Der entscheidende Unterschied:

Bei einer Proformarechnung müssen Sie nichts bezahlen. Es ist keine echte Rechnung.

Wann wird sie eingesetzt?

Für steuerliche oder Zoll-Zwecke:

- Mustersendungen (Wert muss dokumentiert werden, aber es wird nichts verkauft)

- Warensendungen ins Ausland (Zoll will den Wert wissen)

- Ersatzteillieferungen im Garantiefall (kostenlos, aber Wert muss dokumentiert werden)

Wichtig: Proformarechnungen werden nicht in der Buchhaltung gebucht. Sie stellen keine offenen Posten dar. Sie dienen nur der Dokumentation.

Sie wollen Ihr Rechnungsmanagement beschleunigen?

Flowwer bietet sich für unzählige Branchen an.

Die wichtigsten Rechnungsbegriffe kurz erklärt

Nachfolgend ein kleiner Überblick über die wichtigsten Begriffsdefinitionen im Rechnungsmanagement.

Begriffe rund um Steuern

1. Umsatzsteuer

Die Steuer, die Sie als Verkäufer auf Ihre Ausgangsrechnungen draufschlagen und ans Finanzamt abführen müssen. In Deutschland sind das normalerweise 19% (Regelsteuersatz) oder 7% (ermäßigter Steuersatz).

Beispiel: Sie verkaufen eine Dienstleistung für 1.000 € netto. Sie schreiben eine Rechnung über 1.190 € (1.000 € + 19% Umsatzsteuer = 190 €). Die 190 € müssen Sie ans Finanzamt zahlen.

2. Vorsteuer

Die Umsatzsteuer, die Sie auf Ihren Eingangsrechnungen bezahlen. Diese können Sie vom Finanzamt zurückholen (wenn Sie nicht Kleinunternehmer sind).

Beispiel: Sie kaufen Büromaterial für 100 € netto. Die Rechnung lautet auf 119 € (100 € + 19 € Umsatzsteuer). Sie zahlen 119 €. Die 19 € Umsatzsteuer können Sie als Vorsteuer vom Finanzamt zurückbekommen.

3. Kleinunternehmerregelung

Eine Sonderregelung für Unternehmen mit wenig Umsatz.

Voraussetzungen:

- Umsatz im letzten Jahr: maximal 22.000 €

- Umsatz im laufenden Jahr: voraussichtlich nicht über 50.000 €

Wenn Sie Kleinunternehmer sind:

- Sie müssen keine Umsatzsteuer auf Ihren Ausgangsrechnungen ausweisen

- Sie dürfen keine Umsatzsteuer ausweisen

- Sie können aber auch keine Vorsteuer abziehen

Auf Ihren Rechnungen muss stehen: „Kleinunternehmer gemäß § 19 UStG. Die Rechnung enthält keine Umsatzsteuer.“

Begriffe rund um Preise

1. Nettopreis

Der Nettobetrag ist der Rechnungsbetrag ohne gesetzliche Umsatzsteuer.

Beispiel: Ein Laptop kostet 1.000 € netto.

2. Bruttopreis

Der Bruttopreis ist der Rechnungsbetrag mit der gesetzlichen Umsatzsteuer.

Beispiel: Ein Laptop kostet 1.000 € netto. Mit 19% Umsatzsteuer = 1.190 € brutto.

3. Skonto

Ein Preisnachlass, wenn Sie schnell bezahlen.

Beispiel: Rechnung über 10.000 € mit Zahlungsziel 30 Tage. Skonto: 2% bei Zahlung innerhalb von 10 Tagen.

Wenn Sie innerhalb von 10 Tagen zahlen: 10.000 € minus 2% = 9.800 €. Sie sparen 200 €.

Warum gibt es Skonto?

Weil dem Lieferanten schnelles Geld lieber ist als langes Warten. Liquidität ist für Unternehmen wichtig.

Begriffe rund um Termine

1. Rechnungsdatum

Das Datum, an dem die Rechnung ausgestellt wurde.

Wichtig: Das Rechnungsdatum ist nicht unbedingt das Datum, an dem Sie die Rechnung erhalten haben.

2. Leistungsdatum / Lieferdatum

Das Datum, an dem die Leistung erbracht wurde oder die Ware geliefert wurde.

Bei Warenlieferungen: das Versanddatum. Bei Dienstleistungen: das Datum, an dem die Arbeit gemacht wurde (oder ein Zeitraum).

Beispiel: Sie bestellen am 10. März Material. Es wird am 15. März geliefert. Die Rechnung kommt am 20. März. Das Lieferdatum ist der 15. März.

3. Fälligkeitsdatum / Fälligkeit

Das Datum, bis zu dem die Rechnung bezahlt sein muss.

Typische Zahlungsfristen:

- 14 Tage

- 30 Tage „zahlbar

- sofort“ (ohne Abzug)

Die Frist beginnt in der Regel mit dem Datum des Rechnungseingangs beim Kunden, nicht mit dem Rechnungsdatum.

Begriffe rund um Zahlung

1. Vorauszahlung

Ein Betrag, den Sie zahlen, bevor Sie die Leistung bekommen. Siehe „Anzahlungsrechnung“ weiter oben.

2. Mahnung

Eine Zahlungserinnerung, wenn Sie eine Rechnung nicht rechtzeitig bezahlt haben.

Ablauf in Deutschland:

- Rechnung mit Zahlungsziel (z.B. 30 Tage)

- Zahlungsziel verstreicht

- Erste Mahnung (oft noch gebührenfrei)

- Zweite Mahnung (mit Mahngebühr)

- Dritte Mahnung (mit höherer Mahngebühr)

- Inkasso oder Gerichtsverfahren

3. Verzugszinsen

Zinsen, die anfallen, wenn Sie eine Rechnung nicht rechtzeitig bezahlen.

Rechtsgrundlage: Seit wann sind Sie in Verzug? Sobald das Zahlungsziel abgelaufen ist und Sie nicht bezahlt haben.

Höhe der Verzugszinsen (aktuell):

- Bei Geschäften zwischen Unternehmen (B2B): 9 Prozentpunkte über dem Basiszinssatz

- Bei Geschäften mit Verbrauchern (B2C): 5 Prozentpunkte über dem Basiszinssatz

Der Basiszinssatz ändert sich halbjährlich. Aktuell können Sie ihn bei der Bundesbank nachschauen.

4. Zahlungserinnerung

Eine freundliche Erinnerung, dass eine Rechnung noch nicht bezahlt wurde. Oft noch ohne Mahngebühr.

Der Unterschied zur Mahnung: Eine Zahlungserinnerung ist freundlicher formuliert. „Vielleicht ist Ihnen die Rechnung durchgerutscht…“ Eine Mahnung ist förmlicher und kündigt Konsequenzen an.

Fehlerhafte Eingangsrechnungen richtig behandeln

Werden bei der Prüfung von Eingangsrechnungen Fehler festgestellt, muss der Rechnungssteller sofort darauf hingewiesen und eine Rechnungskorrektur angefordert werden.

Im besten Fall werden Rechnungsfehler noch vor der Buchung der Eingangsrechnung erkannt. Andernfalls müssen diese Buchungen rückgängig gemacht werden.

Häufige Fehler bei Eingangsrechnungen

Formale Fehler (Pflichtangaben fehlen oder sind falsch):

- Name und Anschrift des Rechnungsstellers fehlt oder ist unvollständig

- Ihre eigene Firmenanschrift fehlt oder ist falsch

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des Rechnungsstellers fehlt

- Rechnungsnummer fehlt oder ist doppelt vergeben

- Rechnungsdatum fehlt

- Leistungsdatum oder Lieferdatum fehlt

- Beschreibung der Leistung ist unklar oder unvollständig

- Umsatzsteuer ist falsch berechnet (falscher Prozentsatz)

- Umsatzsteuer fehlt komplett (obwohl sie ausgewiesen werden müsste)

Inhaltliche Fehler (Beträge stimmen nicht):

- Falsche Menge abgerechnet

- Falscher Preis berechnet

- Leistungen berechnet, die nicht erbracht wurden

- Rabatte oder Skonti nicht berücksichtigt

Welche Probleme entstehen durch fehlerhafte Rechnungen?

Problem 1: Verlust des Vorsteuerabzugs

Wenn eine Eingangsrechnung formale Fehler hat, dürfen Sie die Vorsteuer nicht abziehen. Sie zahlen also mehr Steuern, als Sie eigentlich müssten.

Beispiel: Rechnung über 1.190 € (1.000 € netto + 190 € Umsatzsteuer). Die Rechnung hat keine Rechnungsnummer. Das Finanzamt erkennt die Vorsteuer nicht an. Sie bekommen die 190 € nicht zurück.

Problem 2: Betriebsausgabe nicht absetzbar

Bei schwerwiegenden Mängeln kann es sein, dass Sie die Rechnung nicht als Betriebsausgabe absetzen können. Das bedeutet: Sie zahlen mehr Steuern.

Problem 3: Rückgängigmachen ist aufwändig

Wenn Sie eine fehlerhafte Rechnung bereits gebucht haben, müssen Sie die Buchung rückgängig machen. Das ist Mehraufwand für Ihre Buchhaltung und Ihren Steuerberater.

Problem 4: Ärger mit dem Finanzamt

Bei Betriebsprüfungen kann das Finanzamt fehlerhafte Rechnungen beanstanden. Dann müssen Sie nachweisen, dass Sie eine korrigierte Rechnung angefordert haben.

Die richtige Vorgehensweise bei fehlerhaften Rechnungen

Schritt 1: Fehler erkennen

Prüfen Sie jede Eingangsrechnung:

- Sind alle Pflichtangaben vorhanden?

- Stimmen die Beträge?

- Wurde die richtige Leistung abgerechnet?

Schritt 2: Korrektur anfordern

Kontaktieren Sie sofort den Rechnungssteller. Am besten schriftlich (E-Mail), damit Sie einen Nachweis haben.

„Die Rechnung vom [Datum] mit der Rechnungsnummer [Nummer] ist fehlerhaft. Folgende Fehler sind enthalten: [Liste]. Bitte stellen Sie eine korrigierte Rechnung aus.“

Wichtig: Nehmen Sie niemals selbst handschriftliche Änderungen an einer Rechnung vor. Nur der Rechnungssteller darf Korrekturen vornehmen.

Schritt 3: Alte Rechnung als ungültig markieren

Wenn Sie die fehlerhafte Rechnung bereits in Flowwer oder in Ihrer Buchhaltung erfasst haben:

- Markieren Sie sie als „ungültig“ oder „storniert“

- Löschen Sie sie nicht einfach (Nachvollziehbarkeit für Prüfungen)

Schritt 4: Neue Rechnung prüfen und verbuchen

Wenn die korrigierte Rechnung kommt:

- Prüfen Sie sie erneut

- Erfassen Sie sie wie gewohnt

- Verbuchen Sie sie

Schritt 5: Beide Rechnungen aufbewahren

Bewahren Sie sowohl die fehlerhafte als auch die korrigierte Rechnung auf. Bei Prüfungen können Sie so nachweisen, dass der Fehler korrigiert wurde.

Digitaler Rechnungseingang mit Flowwer

Was ist ein digitaler Rechnungseingang?

Rechnungen kommen nicht mehr per Post, sondern elektronisch. Per E-Mail, per Upload, per Schnittstelle, per App.

Die Rechnungen landen dann nicht in einem Papierordner, sondern in einem digitalen System. Von dort aus werden sie geprüft, freigegeben und an die Buchhaltung weitergeleitet.

Die Vorteile der digitalen Rechnungsverarbeitung

Vorteil 1: Schnellere Bearbeitung

Klassisch per Papier: Eine Rechnung liegt durchschnittlich 11 Tage, bis sie freigegeben ist.

Digital mit Flowwer: Durchschnittlich 4 Tage.

Warum? Weil keine Unterschriftenmappen von Schreibtisch zu Schreibtisch wandern müssen. Weil Mitarbeiter per E-Mail erinnert werden. Weil jeder sehen kann, wo eine Rechnung gerade liegt.

Vorteil 2: Geringere Kosten

Die manuelle Bearbeitung einer Papierrechnung kostet etwa 17 € (Personal, Druck, Porto, Archivierung).

Die digitale Bearbeitung kostet etwa 7 €.

Bei 100 Rechnungen im Monat sparen Sie: (17 € – 7 €) × 100 = 1.000 € pro Monat = 12.000 € pro Jahr.

Vorteil 3: Keine Skonto-Fristen mehr verpassen

Mit Skonto können Sie typischerweise 2-3% sparen. Aber nur, wenn Sie innerhalb von 10-14 Tagen bezahlen.

Bei Papierrechnungen, die 11 Tage herumliegen, ist die Skonto-Frist oft schon vorbei.

Bei digitalen Rechnungen mit 4 Tagen Durchlaufzeit schaffen Sie die Skonto-Frist problemlos.

Beispiel: 100 Rechnungen à 1.000 € = 100.000 € Rechnungsvolumen pro Monat. Mit 2% Skonto sparen Sie 2.000 € pro Monat = 24.000 € pro Jahr.

Vorteil 4: Bessere Transparenz

Sie sehen jederzeit:

- Wo liegt welche Rechnung gerade?

- Wer muss sie noch freigeben?

- Wie viele Rechnungen sind überfällig?

- Welche Rechnungen wurden bereits bezahlt?

Bei Papierrechnungen: keine Transparenz. Sie wissen nicht, ob die Rechnung beim Sachbearbeiter liegt oder beim Vorgesetzten oder schon in der Buchhaltung.

Vorteil 5: Automatische Vertretungsregeln

Ein Mitarbeiter ist krank oder im Urlaub. Bei Papierrechnungen: Die Unterschriftenmappe liegt auf seinem Schreibtisch. Nichts geht weiter.

Bei digitalen Systemen: Vertretungsregelung greift automatisch. Die Rechnung geht an den Vertreter. Alles läuft weiter.

Vorteil 6: Platzersparnis

Keine dicken Ordner mehr. Keine Regale voll Papier. Keine Probleme mit der Archivierung.

Alles ist digital gespeichert und jederzeit auffindbar.

Vorteil 7: Schnelleres Wiederfinden

Sie suchen eine bestimmte Rechnung? Bei Papier: Ordner rausholen, durchblättern, hoffen, dass es noch da ist.

Digital: Suchfeld öffnen, Lieferant oder Betrag eingeben, fertig. Dauert 5 Sekunden.

Flowwer hat eine Volltextsuche. Sie können auch nach Begriffen suchen, die im Rechnungstext vorkommen.

Vorteil 8: Revisionssichere Archivierung

Rechnungen müssen 10 Jahre aufbewahrt werden. Digital archivierte Rechnungen sind:

- Vor Verlust geschützt (Backup)

- Vor Manipulation geschützt (Änderungen werden protokolliert)

- Vor versehentlichem Löschen geschützt

Bei Papierrechnungen: Papier kann verbrennen, verschüttet werden oder verloren gehen.

Welche Anforderungen gibt es an elektronische Rechnungen?

Elektronische Rechnungen müssen die gleichen Pflichtangaben enthalten wie Papierrechnungen. Das ändert sich nicht.

Zusätzlich gibt es technische Anforderungen:

1. Zustimmung des Empfängers

Sie als Empfänger müssen der elektronischen Übermittlung zustimmen. Das kann stillschweigend passieren (Sie bezahlen die Rechnung einfach) oder Sie vereinbaren es schriftlich im Vorfeld.

2. Echtheit der Herkunft

Es muss klar sein, von wem die Rechnung kommt. Bei E-Mails: Die E-Mail-Adresse sollte zum Unternehmen passen. Bei Schnittstellen: Authentifizierung durch Login.

3. Unversehrtheit des Inhalts

Die Rechnung darf auf dem Übertragungsweg nicht verändert werden. Bei E-Mail-Anhängen: PDF nicht nachträglich bearbeiten.

4. Aufbewahrung im Originalformat

Sie müssen die Rechnung so aufbewahren, wie Sie sie bekommen haben. Wenn Sie eine PDF per E-Mail bekommen, müssen Sie die PDF archivieren. Sie dürfen sie nicht ausdrucken und dann nur das Papier aufbewahren.

5. Lesbarkeit

Die Rechnung muss während der gesamten Aufbewahrungsfrist lesbar bleiben. Auch in 10 Jahren müssen Sie die Rechnung noch öffnen und lesen können.

6. GoBD-Konformität (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form)

Elektronisch archivierte Rechnungen müssen:

- Vollständig sein (keine Rechnung darf verloren gehen)

- Nachvollziehbar sein (Änderungen müssen protokolliert werden)

- Unveränderbar sein (nach Archivierung keine Änderungen mehr möglich)

Mehr Informationen erhalten Sie beim Verband elektronische Rechnung (VeR).

7. Aufbewahrungsfrist: 10 Jahre

Rechnungen müssen in den meisten Fällen 10 Jahre lang aufbewahrt werden. In einzelnen Berufsfeldern können andere Fristen gelten.

Die Frist beginnt mit dem Ende des Kalenderjahres, in dem die Rechnung ausgestellt wurde.

Beispiel: Rechnung vom 15. März 2024. Aufbewahrungsfrist endet am 31. Dezember 2034.

Wie funktioniert die digitale Rechnungsverarbeitung?

Schritt 1: Rechnungen digital erfassen

Rechnungen kommen auf verschiedenen Wegen in Flowwer:

- Per E-Mail (CompanyMail-Funktion): Jeder Lieferant bekommt eine eigene E-Mail-Adresse

- Per Upload: Rechnungen manuell hochladen (per Drag & Drop)

- Per Scanner: Papierrechnungen einscannen und direkt in Flowwer laden

- Per App: Foto von der Rechnung machen, hochladen

- Per Schnittstelle: Automatischer Import von Partnerportalen (z.B. InvoiceFetcher)

Schritt 2: Rechnung wird automatisch dem richtigen Workflow zugewiesen

Flowwer erkennt den Lieferanten (über OCR-Texterkennung). Jedem Lieferanten ist ein Workflow zugeordesen. Die Rechnung landet automatisch im richtigen Freigabeprozess.

Schritt 3: Freigabeprozess läuft automatisch

Die zuständigen Personen werden per E-Mail benachrichtigt. Jeder sieht nur die Rechnungen, die er freigeben muss.

Beispiel:

- Stufe 1: Sachbearbeiter prüft, ob Leistung erbracht wurde

- Stufe 2: Abteilungsleiter gibt Budget frei

- Stufe 3: Bei Beträgen über 5.000 €: Geschäftsführer gibt final frei

Wenn jemand krank oder im Urlaub ist, greift automatisch die Vertretungsregel.

Schritt 4: Zusatzinformationen werden ergänzt

Während der Freigabe können Informationen ergänzt werden:

- Kostenstelle (z.B. Marketing, Verwaltung)

- Buchungskonto (z.B. 4930 für Bürobedarf)

- Bemerkungen

Diese Informationen gehen später mit an den Steuerberater (über die XML-Schnittstelle).

Schritt 5: Rechnung geht an die Buchhaltung

Nach der Freigabe landet die Rechnung in der Buchhaltung. Dort wird sie final gebucht und die Zahlung veranlasst.

Schritt 6: Übertragung an den Steuerberater

Die Rechnung wird digital an den Steuerberater übertragen. Bei DATEV, Addison oder Agenda funktioniert das automatisch über die eingebauten Schnittstellen.

Schritt 7: Revisionssichere Archivierung

Die Rechnung wird in Flowwer archiviert. Sie können sie jederzeit über die Volltextsuche wiederfinden.

Wie finde ich den richtigen Anbieter für digitales Rechnungsmanagement?

Der Umstieg auf einen digitalen Rechnungseingang ist unkompliziert, denn Sie haben in ihrem Unternehmen bereits klare Abläufe für die Rechnungsprüfung definiert und etabliert. Bei der Digitalisierung bilden Sie die Schritte lediglich digital ab.

Wichtige Punkte für die Anbieterwahl

1. Anzahl der inkludierten Nutzer

Bei Flowwer: Unbegrenzt viele Nutzer inklusive. Sie zahlen pro Unternehmen (25 € pro Monat), nicht pro Nutzer.

Bei anderen Anbietern: Oft Preis pro Nutzer. Das wird teuer, wenn viele Mitarbeiter Rechnungen freigeben müssen.

2. Anzahl der inkludierten Dokumenten-Uploads

Bei Flowwer: Unbegrenzt viele Dokumente hochladen. Keine Begrenzung.

Bei anderen Anbietern: Oft Limit (z.B. 100 Dokumente pro Monat). Darüber hinaus wird es teurer.

3. Schnittstellen zu Buchhaltungssystemen

Prüfen Sie: Funktioniert die Schnittstelle zu Ihrem Steuerberater?

Flowwer unterstützt:

- DATEV Unternehmen online

- Addison

- Agenda

Andere Systeme können über eine API angebunden werden.

4. Datenschutz und Datensicherheit

Achten Sie auf:

- Server-Standort (sollte in Deutschland sein)

- ISO-Zertifizierungen

- TÜV-Zertifikate

- DSGVO-Konformität

Flowwer: Server in Deutschland, ISO-zertifiziert, DSGVO-konform. Mehr dazu hier.

Ausführlichehe Informationen dazu erhalten Sie im Beitrag: Datenschutz: Sind ihre Daten beim automatisierten Rechnungsmanagement durch SaaS-Anbieter geschützt?

5. Mehrstufige Freigaben und Vertretungsregeln

Prüfen Sie, ob das System mehrstufige Freigaben abbilden kann. Und ob Vertretungsregeln automatisch greifen.

Flowwer kann:

- Mehrstufige Freigaben bis zu 5 Stufen

- Parallele Freigaben (mehrere Personen in einer Stufe)

- Nominierungsfunkion

- echtes Vier-Augen-Prinzip (niemand kann eine Rechnung in zwei Stufen freigeben)

- Automatische Vertretungsregeln

6. Möglichkeiten für den Rechnungseingang

Wie können Rechnungen ins System kommen?

Bei Flowwer:

- Upload (Drag & Drop)

- Scanner

- App

- FTP

- Schnittstellen (z.B. InvoiceFetcher)

7. Belegaufteilung und Kostenstellen

Können Sie Rechnungen auf mehrere Kostenstellen aufteilen?

Bei Flowwer: Ja. Jede Rechnung kann in mehrere Positionen aufgeteilt werden. Jede Position bekommt eine eigene Kostenstelle und ein eigenes Buchungskonto.

Flowwer hat XML-Rechnung integriert, um Daten strukturiert an nachgelagerte Stellen, wie Ihre Steuerkanzlei zu übergeben. Mmehr dazu im Artikel: Warum die XML-Schnittstelle Zeit und Kosten bei der Belegfreigabe spart.

8. Volltextsuche

Können Sie Rechnungen schnell wiederfinden?

Bei Flowwer: Volltextsuche über OCR-erkannte Inhalte. Sie finden Rechnungen auch über Begriffe, die im Text vorkommen.

9. Rechtssichere Archivierung

Ist die Archivierung GoBD-konform?

Bei Flowwer: Ja. Dokumente sind revisionssicher archiviert, Änderungen werden protokolliert, Dokumente können nicht gelöscht werden. Mehr dazu hier.

10. Preis-Leistungs-Verhältnis

Flowwer kostet 25 € netto pro Unternehmen und Monat. Darin enthalten:

- Unbegrenzt viele Nutzer

- Unbegrenzt viele Dokumente hochladen

- Alle Schnittstellen (DATEV, Addison, Agenda)

- Volltextsuche

- Rechtssichere Archivierung

- Support per E-Mail

Zusätzlich buchbar, sind zum Beispiel:

- Archiv (2,50 € pro 1.000 archivierte Dokumente und Monat)

- CompanyMail (dedizierte E-Mail-Adressen pro Lieferant)

Mehr zu den Preisen und enthaltenen Funktionen sowie Zusatzmodulen finden Sie auf dieser Seite.

Übersicht über die Funktionen von Flowwer

Vergleichen Sie uns gerne vom Preis-Leistungs-Verhältnis mit anderen Anbietern und lassen Sie sich überraschen, was bei uns bereits alles inklusive ist.

Zur ÜbersichtSo starten Sie das digitale Rechnermanagement mit Flowwer

Sie können den kompletten Funktionsumfang von Flowwer 30 Tage auf Herz und Nieren testen. Überzeugen wir Sie in der Zeit tatsächlich nicht, nutzen Sie ganz einfach ihr Sonderkündigungsrecht in den ersten 30 Tagen und der genutzte Zeitraum bleibt für sie kostenlos.

Nachdem Sie sich für Flowwer registriert haben, pflegen Sie Ihre Arbeitsabläufe für die Rechnungsprüfung ein, erstellen Nutzeraccounts für alle beteiligten Mitarbeiter und weisen jedem Nutzeraccount individuelle Rechten und Rollen zu.

Sobald Sie alles eingerichtet haben, kann die Digitalisierung ihres Rechnungsmanagements beginnen.

Geht jetzt eine Eingangsrechnung ein, wird der passende Workflow angestoßen und automatisch durchlaufen. Als letzte Station geht der Beleg meist in der Buchhaltung ein, wo der Buchungssatz festgehalten und die Zahlung veranlasst wird,

Der Rechnungsbeleg inklusive Informationen über Buchungskonten und Kostenstellen werden elektronisch an die Steuerkanzlei übertragen. Die Zeit, die ihre Kanzlei bisher für manuelles Buchen aufgewandt hat, kann sie in die strategische und steuerliche Beratung investieren.

Bei offenen Fragen zu einem Rechnungsprozess genügt ein Blick in das digitale Archiv. So werden Mahn- und Bußgelder vermieden, selbst wenn das Finanzamt nur kurze Fristen gesetzt hat.

Häufig gestellte Fragen zu Eingangsrechnungen

Eine Eingangsrechnung ist eine Rechnung, die Sie von einem Lieferanten bekommen. Sie müssen bezahlen. Eine Ausgangsrechnung ist eine Rechnung, die Sie an Ihre Kunden schicken. Sie bekommen Geld.

Pflichtangaben nach § 14 Abs. 4 UStG:

- Vollständiger Name und Anschrift des Rechnungsstellers

- Vollständiger Name und Anschrift des Rechnungsempfängers (also Ihrer Firma)

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des Rechnungsstellers

- Rechnungsdatum

- Fortlaufende Rechnungsnummer (darf nur einmal vergeben werden)

- Menge und Art der gelieferten Waren oder Umfang und Art der Dienstleistung

- Zeitpunkt der Lieferung oder Leistung Entgelt (aufgeschlüsselt nach Steuersätzen)

- Steuersatz und Steuerbetrag

- Bei Steuerbefreiungen: Hinweis auf die Steuerbefreiung

- Abschlagsrechnung (Teilzahlung bei noch nicht fertiger Leistung)

- Teilrechnung (Rechnung für einen komplett fertigen Teil)

- Schlussrechnung (finale Rechnung)

- Wiederkehrende Rechnung (Abo-Rechnung)

- Anzahlungsrechnung (Vorauszahlung)

- Barverkauf (sofortige Zahlung)

- Gutschrift (umgekehrte Rechnung)

- Korrekturrechnung / Stornorechnung (nachträgliche Änderung)

- Proformarechnung (keine Zahlungsforderung)

Eine E-Rechnung gilt als zugestellt, wenn sie im E-Mail-Postfach des Empfängers (oder seines Providers) abrufbar gespeichert ist.

Wichtig: Nicht das Absenden entscheidet, sondern der Zeitpunkt, ab dem der Empfänger auf die Rechnung zugreifen könnte.

- Rechnungseingang (per Post, E-Mail, Upload)

- Formale Prüfung (sind alle Pflichtangaben da?)

- Sachliche Prüfung (stimmen Menge, Preis, Leistung?)

- Freigabe durch zuständige Personen

- Buchung in der Buchhaltung

- Zahlung

- Archivierung (mindestens 10 Jahre)

10 Jahre. Die Frist beginnt mit dem Ende des Kalenderjahres, in dem die Rechnung ausgestellt wurde.

Beispiel: Rechnung vom 20. Juni 2024 → Aufbewahrungspflicht endet am 31. Dezember 2034.

Fordern Sie sofort eine korrigierte Rechnung an. Nehmen Sie niemals selbst Änderungen vor. Nur der Rechnungssteller darf Korrekturen vornehmen.

Wenn Sie die fehlerhafte Rechnung bereits gebucht haben, markieren Sie sie als ungültig. Buchen Sie die korrigierte Rechnung neu.

Bewahren Sie beide Rechnungen auf (fehlerhaft und korrigiert), um bei Prüfungen nachweisen zu können, dass der Fehler korrigiert wurde.

Nein. Flowwer ist spezialisiert auf Eingangsrechnungen und deren Freigabe. Für Ausgangsrechnungen brauchen Sie eine Rechnungsschreibungs-Software oder Ihr Warenwirtschaftssystem.